浦发银行前三季度集团资产总额9.42万亿元,较上年末增长4.54%;归母净利润同比高增25.9%,营收同比下降2.2%;三季度末不良率为1.38%,环比改善3bp;拨备覆盖率为180%,环比改善5pc。

存款定期化趋势仍在继续,重点地区信贷投放不佳

截止三季报报告期末,浦发银行资产总额为 94,165.35 亿元,比上年末增加 4,092.88 亿元,增长 4.54%;其中,本外币贷款总额(含票据贴现)为 53,651.11 亿元,比上年末增加 3,473.57 亿元,增长 6.92%。本集团负债总额 86,855.34 亿元,比上年末增加 4,111.71 亿元,增长 4.97%;其中,本外币存款总额为52,094.65 亿元,比上年末增加 2,248.35 亿元,增长 4.51%,其中第三季度单季增加 2,132.29 亿元。

图片来源@浦发银行三季报

从存款分项上看,报告期末,公司活期存款16,522.79亿元,比上年末减少了1,613.52亿元,公司定期存款19,973.63亿元,比上年末增加了2,319.99亿元;个人活期存款4,129.87亿元,比上年末增加了589.72亿元,个人定期存款11,367.56亿元,比上年末增加了874.78亿元。

总体来看,总负债增速高于总资产增速,负债可以支持资产扩张;但存款总额同比增速低于贷款总额同比增速,说明存款增长不佳,揽储依旧承压。银行人士告诉钛媒体APP,无论是对公还是零售,浦发银行存款定期化趋势还在继续,公司活期存款下降除了因为活期存款利率低,还说明了企业短期内对于流动资金的需求较低,整体还处于“非主动”的状态,即公司对于投资等活动依旧保持谨慎的态度。

根据浦发银行三季报数据显示,截至报告期末,长三角区域贷款余额 1.82 万亿元,较上年末增加 0.16 万亿元,增长 9.64%;但仅比上半年增加了0.03亿元;存款余额 2.32 万亿元,较上年末增加 0.16 万亿元,增长 7.41%,较半年报增加 0.08 万亿元;在京津冀地区贷款余额 4,934.45 亿元,较上年末增加 334.20 亿元,增长 7.26%,比上半年增长了38亿元;在粤港澳地区贷款余额 6,683.59 亿元,较上年末增加 227.19 亿元,增长 3.52%,但较上半年减少了126.54亿元。

由此可见,表现最突出的是长三角区域的存款余额增量,三季度实现了和上半年一样的增量,然而贷款方面表现不佳,长三角地区贷款三季度的增长不足上半年增长的1/4,京津冀地区贷款的增长约为上半年增长的1/8,粤港澳地区贷款则出现减少的状态,虽然存在一定的季节性因素,但浦发银行在经济重点地区拉贷款的业务能力依旧有待提升。

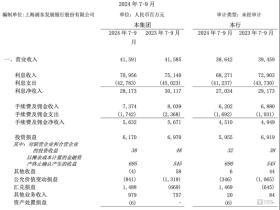

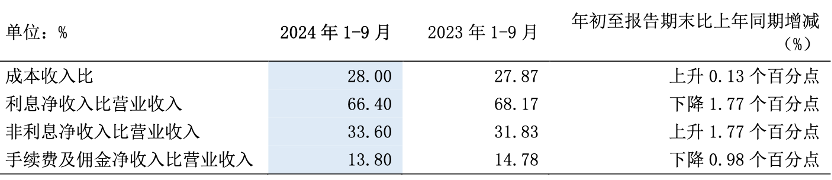

营收小降,归母净利润却大增

前三季度,浦发银行实现营业收入 1,298.39 亿元,同比减少 29.76 亿元,下降 2.24%;剔除上年同期出售上投摩根股权一次性因素影响后,营业收入同比增加 12.65 亿元,增长 0.98%。实现归属于母公司股东的净利润 352.23 亿元,同比增加 72.37 亿元,增长 25.86%;归属于母公司股东的扣除非经常性损益的净利润 339.61 亿元,同比增加 87.62 亿元,增长 34.77%;成本收入比为 28.00%。

单独三季度的数据看,浦发银行集团层面实现营收415.91亿元,银行层面实现营收386.42亿元,同比均几乎保持持平状态,但很明显看出银行层面的营收是下降的,主要原因是受净利息收入下降导致的。

图片来源@浦发银行三季报

浦发银行表示前三季度经营效益增长的主要原因为:一是信贷实现快速增长,公司加快信贷资产投放,集团信贷净增量创同期历史新高;二是强化负债统筹管理,付息成本管控取得一定成效,母公司存款付息率比去年同期下降 17bps,其中公司客户、零售客户存款付息率分别下降 19bps、11bps;三是把握投资交易机遇,前三季度,浦发银行其他非利息净收入(不含手续费)257.06 亿元,同比增加 30.69亿元,增长了 13.56%;四是资产质量不断夯实,精细化管理实现降本增效,集团资产减值损失同比下降 11.52%,业务及管理费同比下降 1.80%。

图片来源@浦发银行三季报

银行人士向钛媒体APP表示,在净利差大幅下降的背景下,浦发银行的净利息收入保持稳定小减,可见浦发银行的盈利能力有所恢复,与此同时,非净利息收入实现了增长,可见浦发银行在有意识增强自己的抗风险能力,但占比较低依旧无法改善营收情况。

不良贷款实现“双降”, 资产质量风险可控。报告期内,浦发银行持续加大存量不良资产处置力度,不良贷款较年初、季初实现“双降”。截至报告期末,集团不良贷款余额为 738.44 亿元,较上年末减少 3.54 亿元,较二季度末减少 9.14 亿元;本集团不良贷款率 1.38%,较上年末下降 0.10 个百分点,较二季度末下降 0.03 个百分点;拨备覆盖率 183.85%,较上年末上升 10.34 个百分点,较二季度末上升8.48 个百分点。整体来看,资产质量相比去年和今年年初都有所改善,整体资产质量风险可控程度增加。

数据资产入表进程有所减缓

浦发银行数据资产规模达 72.75PB,较上年末增长 16.38%,但仅较上半年仅增加了0.3PB,建设“数据+算法+场景”的服务型数据资产 433 个,较上半年增加了5个场景,助力“数智化”战略实施。制定“数据资源入表五步法”,开展外部数据采购类、算法模型开发类相关数据资源梳理和盘点,推进公司数据资源入表实践。核心分布式重构已完成试点场景的正式对客,系统单日峰值交易处理量超过 2,900 万笔。报告期内,全面启动企业级架构专项工程建设。加快信创云建设进度,形成信创云两地四中心部署架构。报告期末,已累计递交信息科技专利申请 1,014 件,较上半年增加了31件,累计授权且维持有效 226 件,其中前三季度新增授权 102 件。

业内人士向钛媒体APP表示,下半年浦发银行数据资产入表进程有所减缓,但是信息科技专利申请处于提效中,可以得出以下三个推断:一是浦发银行数据资产入表遇到困境,二是目前的技术已大部分满足当前的场景建设,对于未知场景应用则再需要“专案专做”,三是下半年主要是收尾今年未完成的数字计划并规划明年的数字发展,主要的工作都是在上半年完成的。

总体来看,浦发银行2024年三季度业绩表现大体上较去年有所改善,但细看仍存在不足。相比于上半年,资产总额同比增速加快,走出了资产扩张的趋势,归母净利润实现两位数增长,非息收入增长喜人,资产质量不良率和不良余额实现“双降”,风险可控能力增强,但是揽储依旧承压,重点地区的信贷投放不理想。(本文首发于钛媒体APP,作者|李婧滢,编辑|刘洋雪)

更多宏观研究干货,请关注钛媒体国际智库公众号:

请输入图说

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。